Die Höhe der Investitionen für Startups wird durch Trends bestimmt. Je mehr ein bestimmter Markt bei Venture-Capital-Unternehmen (VCs) angesagt ist, desto höher fallen die Bewertungen aus.[1] Als aktuelle Trends im VC-Markt können u. a. die Themen Internet of Things und Fintech identifiziert werden.[2] E-Commerce wird dagegen von VCs als eher unattraktiv angesehen.[3] Dementsprechend müsste die Höhe der Investitionen in E-Commerce-Startups im Vergleich zu anderen Branchen geringer ausfallen. Ob dies der Fall ist, wird in folgendem Artikel untersucht.

Rahmenbedingungen

Zunächst erfolgt eine Betrachtung der Rahmenbedingungen des B2C-Ecommere in Deutschland. Hierbei verdeutlichen folgende Gründe, warum E-Commerce für VCs unattraktiv erscheint.

Zunehmende Konzentration

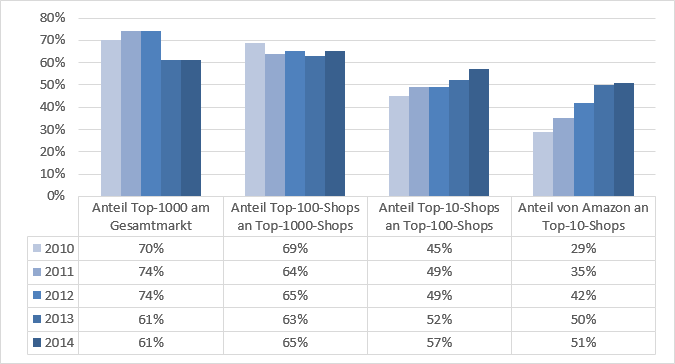

Der gesamte Umsatz des B2C-Ecommerce in Deutschland ist in den letzten zehn Jahren zwar von 15,7 auf 41,7 Milliarden Euro gestiegen, jedoch werden die steigenden Umsätze auf immer weniger Händler verteilt. So ist der Anteil der Top-1000-Shops am gesamten Umsatz von 70 Prozent in 2010 auf 61 Prozent in 2014 gefallen. Im gleichen Zeitraum stieg der Anteil der Top-10-Shops am Umsatz der Top-100-Shops von 45 auf 57 Prozent.[4]

Sinkende Renditen

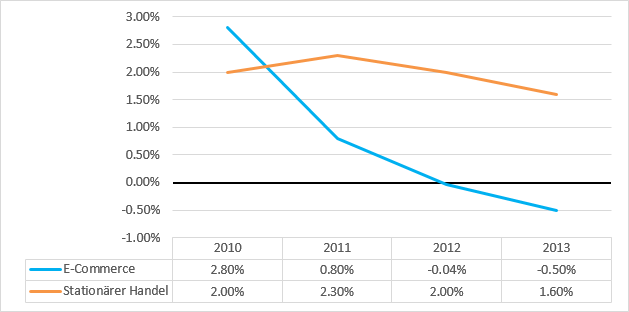

Zudem sind die durchschnittlichen Umsatzrentabilitäten von deutschen Online-Händlern mit einem Umsatz von mindestens 65 Millionen Euro deutlich gesunken. Nämlich von 2,8 Prozent in 2010 auf minus 0,5 Prozent in 2013. Die durchschnittlichen Renditen im stationären Handel waren 2013 mit 1,6 Prozent mehr als viermal so hoch wie im E-Commerce.[5]

Preiserosion

Die sinkenden Renditen werden u. a. durch eine zunehmende Preiserosion verursacht, welche z. B. durch neue Preismodelle wie Dynamic Pricing entsteht. Vor allem die großen Player bestimmen ihre Preise durch viele Faktoren wie z. B. Nachfrage, Wettbewerbspreise, Verfügbarkeit und Geodaten, um die Abschöpfung der höchstmöglichen Zahlungsbereitschaft der Kunden zu erreichen. Online-Händler, die keine dynamischen Preisanpassungen vornehmen können, reagieren auf die zweitweise niedrigeren Preise der Konkurrenz mit dauerhaften Preissenkungen.[6]

Ermittlung der Investmentschwerpunkte

Die vorher erfassten Rahmenbedingungen machten deutlich, warum VCs E-Commerce als unattraktiv bewerten. Doch hat dies auch Auswirkungen auf die Investments? Um dieser Frage nachzugehen, werden im Folgenden die ersten Finanzierungsrunden von 194 Startups in Deutschland aus den letzten sechs Jahren betrachtet.[7]

Beschreibung der ausgewählten Cluster

Die Startups werden dabei folgenden Clustern zugeordnet, welche jeweils durch zwei Beispiele beschrieben werden:

Software

– Business/Productivity Software (Wunderlist)

– Social/Platform Software (Book A Tiger)

Retail (E-Commerce)

– Shopping Clubs (Westwing)

– direkt-vertriebene Marken (nu3)

Media

– Publishing (brand eins)

– Information Services (Finanzcheck)

Commercial Products

– Roboter (Bionic Robotics)

– Elektro-Motoren (Compact Power Motion)

Commercial Services

– Advertising Analytics (Adjust)

– Advertising Platforms (AdMoment) [8]

Ergebnisse der Untersuchung

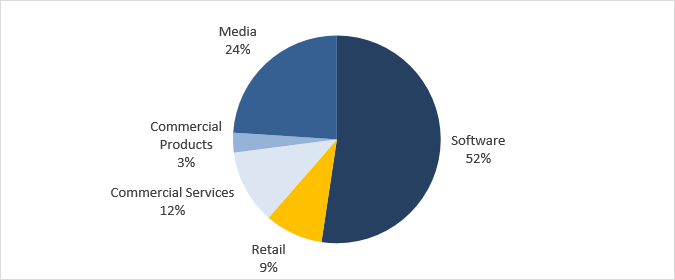

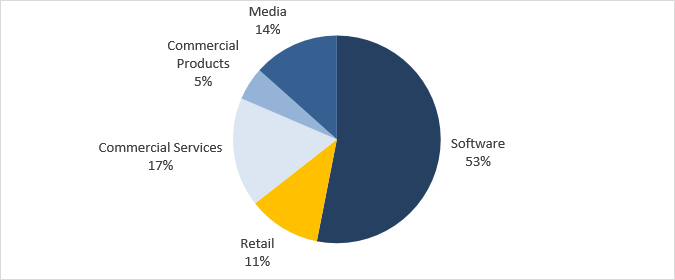

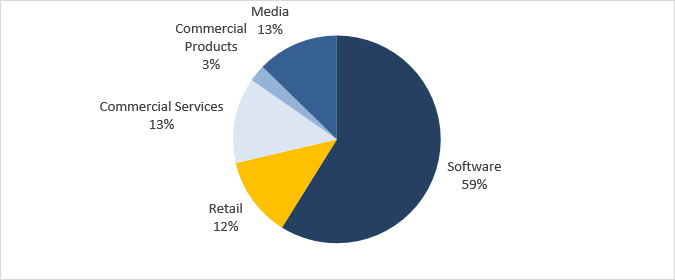

Nach der Auswahl der Cluster werden deren Anteile am insgesamt investierten Kapital betrachtet. Da einzelne Startups die Gesamtbeträge der Cluster durch überdurchschnittlich hohe Bewertungen deutlich in die Höhe treiben können, werden anschließend auch die Anteile der Cluster an der gesamten Anzahl der Investitionen untersucht, um ein unverfälschtes Bild zu erhalten. Zusätzlich wird auch die Verteilung der aktiven Investoren einbezogen, um das Interesse von VCs an den verschiedenen Branchen zu erfassen.

Anteile am insgesamt investierten Kapital

- Software: 485,24 Mio. USD

- Media: 222,05 Mio. USD

- Commercial Services: 106,87 Mio. USD

- Retail: 83,78 Mio. USD

- Commercial Products: 28,51 Mio. USD

Anteile an der gesamten Anzahl der Investitionen

- Software: 103 Investitionen

- Commercial Services: 33 Investitionen

- Media: 26 Investitionen

- Retail: 22 Investitionen

- Commercial Products: 10 Investitionen

Verteilung der aktiven Investoren

- Software: 538 Investoren

- Commercial Services: 122 Investoren

- Media: 116 Investoren

- Retail: 114 Investoren

- Commercial Products: 24 Investoren

Fazit

Im Ergebnis wird erkennbar, dass E-Commerce bei allen untersuchten Kennzahlen nur auf dem vierten Platz liegt. Die Anteile betragen lediglich zwischen neun bis zwölf Prozent, wodurch nachgewiesen werden kann, dass E-Commerce durch die eingangs erwähnten Rahmenbedingungen für VCs eher uninteressant zu sein scheint.

Quellen:

[1] http://bootstrapping.me/bewertung-fuer-mein-startup/ [2] http://berlinvalley.com/startup-trend-2016-christian-nagel/ [3] http://www.onlinemarketingrockstars.de/rockstars-podcast-volume-3-sven-schmidt/ [4] http://www.ibusiness.de/aktuell/db/499050jg.html [5] http://www.ibusiness.de/aktuell/db/726392veg.html [6] https://www.researchgate.net/publication/271724194_Digital_Pricing_-_Wie_Hersteller_der_Preiserosion_im_Onlinehandel_entgegenwirken_konnen [7] Grundlage: Datensatz von PitchBook zu abgeschlossenen VC-Investitionen bei Unternehmen mit einem Sitz in Deutschland von 2010 bis 2015 mit mindestens einer Finanzierungsrunde, in der mindestens eine Million USD investiert wurde. [8] Zuordnung der Unternehmen zu den Clustern wurde von PitchBook vorgenommen.